現在導入が検討されているプラチナNISA。

「高齢者向けのNISA」という触れ込みで、現行のNISAでは対象外の『毎月分配型投資信託』での運用が想定されていることで話題になっています。

今回は、現時点で公表されている情報をもとに、退職世代が活用すべき制度かを考察します。

目次

- プラチナNISAって何? いつから始まる?

- プラチナNISAの概要 新NISAとの違い

- 非課税メリットは新NISAと同様

- 何歳から利用可能?

- プラチナNISAならではの特徴

- 毎月分配型の投資信託とは

- 毎月分配型投資信託の仕組みとメリット

- 毎月分配型投資信託のデメリット

- プラチナNISAは高齢者にとって役立つ?

- 新NISAでも毎月分配型投資信託同様のメリットは得られる

- 新NISAの上限を超える資金がある方には検討の余地あり

プラチナNISAって何? いつから始まる?

2025年4月、自民党の資産運用立国議員連盟が、今後の資産運用制度の改革についての提言を行いました。その中で盛り込まれたのが、「プラチナNISA」です。

提言には、以下のように記されています:

高齢者が物価上昇の下でも、投資のメリットを受けつつ、生涯にわたって計画的に運用資産を活用して生活に充てることができるよう、高齢者に限定して対象商品の拡大・スイッチング解禁を図る「プラチナNISA」の導入など、政府は退職世代向けの資産運用サービスの充実に取り組むべきである。

— 「資産運用立国2.0に向けた提言」令和7年4月23日、資産運用立国議員連盟

順調に進めば、2026年度の税制改正に取り入れられた後、利用が開始されると考えられます。

若年層は、投資により「資産を増やす」ことが目的となりますが、高齢者は、それと並行して「計画的に運用資産を活用」することが理想です。そのために導入が検討されているのが「プラチナNISA」というわけです。

では、具体的にはどのような制度なのでしょうか。

プラチナNISAの概要 新NISAとの違い

非課税メリットは新NISAと同様

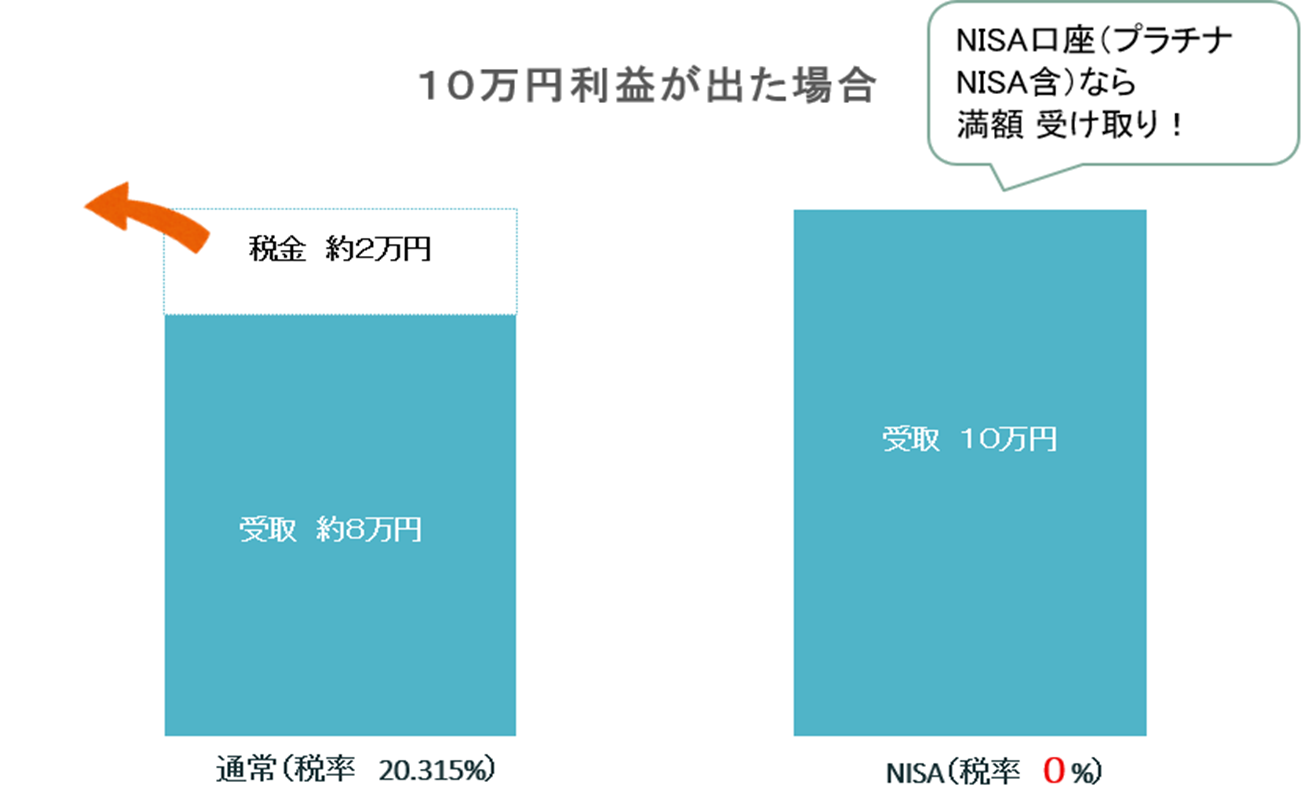

NISAのメリットは、投資で得た利益(値上がり益や分配金)が非課税になる点にあります。

プラチナNISAでもこの非課税メリットは同様で、分配金や売却益に対する税金がかからない仕組みが想定されています。

何歳から利用可能?

プラチナNISAの対象年齢は、65歳からが想定されています。

新NISAは満18歳以上が利用可能ですので、65歳以上になると選択肢が一つ増えるイメージです。

プラチナNISAならではの特徴

では、プラチナNISAならではの特徴は何でしょうか。その主な特徴が、提言にある「対象商品の拡大」「スイッチング解禁」です。

① 対象商品の拡大

高齢者が生涯にわたって計画的に運用資産を活用することを目的に、対象商品の拡大が検討されています。具体的には、この後説明する「毎月分配型投資信託」が、新たに対象となることが想定されています。

② スイッチング解禁

新NISAでは、例えば「投資信託Aを100万円分保有していて、それを投資信託Bに乗り換えたい」と思った場合、一度Aを売却し、Bを新たに購入する必要があります。このとき、年間投資上限(成長投資枠240万円)を再度使う必要があり、非課税枠を消費してしまう点が難点です。

一方、プラチナNISAでは、「投資信託Aを100万円分保有していたものを、そのまま投資信託Bに乗り換える(スイッチング)」ことが、非課税枠を消費せずに可能とされる方向で検討されています。つまり、非課税枠の内部で商品を入れ替えることができるため、柔軟な資産の見直しがしやすいという利点があります。

プラチナNISAのスイッチングの詳細は未定ですが、iDeCoではスイッチングが既に導入されており、資産配分の見直し等に活用されています。こちらを参考にするのも良いでしょう。

毎月分配型の投資信託とは

「毎月分配型投資信託」は、投資信託の1つです。

新NISAでは、「長期の資産形成に適さない」という理由で対象商品から外れている投資信託です。果たして高齢者には魅力的な投資信託なのでしょうか。

毎月分配型投資信託の仕組みとメリット

毎月分配型投資信託は、その名の通り、毎月、分配金が支払われるタイプの投資信託です。

預入資産から生まれた運用益の一部を分配金として投資家に支払い、残った資産で再び運用を行う、という流れが毎月行われます。

分配金の金額は、目論見書に記載されている分配方針に従って決まります。金額は運用成績等に応じて変更される可能性はありますが、投資家からすると「毎月一定額の年金をもらえる」ようなイメージです。

目に見える形の定期収入となることから、満足感が得られやすい点がメリットです。

なお、普通分配金の場合、分配金には約20.315%の税金がかかりますが、プラチナNISAで購入すれば満額受け取れることになります。

つまり、毎月非課税で分配金を受け取りつつ、資産も少しずつ増えていくわけです。

しかし、これは運用成績が良い場合です。

運用成績が悪い場合は資産が減っていくなどのデメリットがあります。主な3つのデメリットを紹介します。

毎月分配型投資信託のデメリット

① 資産が減ることも ―タコ足配当―

1つ目は、一般的な投資信託に比べ、資産が増えにくい点です。

先ほど、運用成績が良い場合の仕組みを紹介しましたが、運用成績が悪い場合はこの図のようになります。

運用益の額が分配金の額に満たないため、足りない分については元本を取り崩し、分配金として支払っています。この状態は、「タコ足配当」とも呼ばれています。タコが自分の足を食べているイメージです。これを毎月繰り返すと、資産がどんどん減っていきます。

投資家にはいつも通り分配金が支払われるため、投資家は運用がうまくいっていると勘違いしてしまうことが多かったことが、以前問題となりました。

② 資産が増えにくい ―実質「単利運用」―

また、運用がうまくいっている時でも、「資産が増えにくい」という問題点があります。

資産運用でお金を増やすには、「複利運用」が大切です。運用で増えた分をさらに運用することで、どんどんお金が増えていく仕組みです。

しかし、毎月分配型投資信託の場合は、運用益を毎月分配してしまいます。結果、「単利運用」と同じような状態になり、お金が増えにくいのです。

③ 運用コストが高い

「少しずつ資産が減っていっても、毎月分配金をもらえているのだから老後はそれでいい」という考え方もあります。

投資信託には、主に3つのコストがかかります。

買う時にかかる「購入時手数料」、保有中にずっと支払う「運用管理費用(信託報酬)」、売る時にかかる「信託財産留保額」です。

例えば、みんかぶで2025年7月(2025/07/04~2025/07/10)現在投資信託人気1位の、毎月分配型投資信託「インベスコ世界厳選株式オープン<為替ヘッジなし>(毎月決算型)(世界のベスト)」の場合はどうでしょうか。

インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)【愛称:世界のベスト】

| 購入時手数料 | 3.30%(上限) |

| 運用管理費用 | 年率1.903% |

| 信託財産留保額 | 0.30% |

仮に100万円分購入した場合のコストは、

購入時 100万円×3.30%=3万3,000円

保有中 100万円×1.903%=1万9,030円(毎年)

となり、1年後時点で5万2,030円になります。

そこで全額売却した場合には、

売却時 100万円(1年後の価値が同じと仮定)×0.30%=3,000円

となり、さらに約3,000円もかかります。

では、一般的な投資信託にかかるコストはどうでしょうか。

みんかぶで2025年7月(2025/07/04~2025/07/10)現在投資信託人気2位の商品

eMAXIS Slim 米国株式(S&P500) | eMAXIS(イーマクシス)

と比較します。

eMAXIS Slim 米国株式(S&P500) | eMAXIS(イーマクシス)

| 購入時手数料 | 0円 |

| 運用管理費用 | 年率0.08140%以内 |

| 信託財産留保額 | 0円 |

仮に100万円分購入した場合のコストは、

購入時 0円

保有中 100万円×0.08140%=814円(毎年)

となり、1年後時点で814円です。

そこで全額売却した場合にも、

売却時 0円

のため、これ以上の費用はかかりません。

【毎月分配型投資信託】

インベスコ |

【一般的な投資信託】 eMAXIS Slim 米国株式(S&P500) |

|

|---|---|---|

| 購入時手数料 | 最大3.3% | 0円 |

| 運用管理費用(信託報酬) | 年率1.903% | 年率0.08140%以内 |

| 信託財産留保額(売却時) | 0.3% (売却時の評価額に対して) |

0円 |

| 100万円分1年保有して 売却した場合の総コスト |

5万5030円 | 814円 |

ネット証券等を利用すれば、購入時手数料が無料な毎月分配型投資信託もありますが、それにしても一般的な投資信託に比べて高コストなことが分かります。

プラチナNISAは高齢者にとって役立つ?

プラチナNISAで毎月分配型投資信託を取り入れることは、「高コスト」等のデメリットが、「毎月一定額の分配金を得られる」というメリットを上回ると考えられます。そのため、プラチナNISAが現在検討されている内容のままだとすると、高齢者に役立つ制度とは言い切れないでしょう。

実は、高い手数料を払って毎月分配型投資信託を導入しなくても、毎月一定額を手にする方法があります。

新NISAでも毎月分配型投資信託同様のメリットは得られる

現在、楽天証券には「定期売却サービス」という仕組みがあります。

保有している投資信託に定期売却の設定をすれば、毎月自動的に、指定日に売却代金を受け取ることができます。設定方法は、「毎月1万円」等の金額指定、「毎月1%」等の定率指定、「10年間」等の期間指定の3パターンから自由に組むことができ、その設定にした場合、「いつまで受け取れるか」「毎月何円受け取れるか」等のシミュレーションも行えます。

このサービス自体の手数料はかからず、設定もスマホやPCで簡単に行うことができます。SBI証券にも同様のサービスがありますが、楽天証券ではNISA口座に対応しているのに対して、SBI証券におけるこのサービスはNISA未対応です。(2025年8月時点)

以上のことから、退職金の運用や老後の資金の確保に悩むシニア世代にとって、

①まずはNISA口座で低コストの一般的な投資信託を積み立てていく

②セカンドキャリアの退職や年金の受給状況等に応じたそれぞれのタイミングで定期売却サービスを設定し、運用資金を計画的に活用していく

という方法が、有力かつ現実的な選択肢となるでしょう。これはプラチナNISAの導入を待たずとも、今すぐに始められる現実的な方法と言えます。

新NISAの上限を超える資金がある方には検討の余地あり

プラチナNISAを活用しない運用方法を紹介したところですが、プラチナNISAがお得になる場合もありそうです。それは、新NISAの上限を超える資金がある場合です。

現在の新NISAの上限額は、年間投資枠が360万円、生涯限度額が1,800万円です。(成長投資枠とつみたて投資枠の合計)

プラチナNISAは、この額と別で投資枠が作られる方向で検討されています。

このため、年に360万円を超える額をできるだけ早く投資に回したい方や、既に1,800万円以上の資産を新NISA口座で運用している方は、プラチナNISAの併用を検討しても良いかもしれません。

また、相続時にも優遇される方向で検討されているようですので、それが決まればメリットが1つ増えることになります。

ただし、プラチナNISAで毎月分配型投資信託を活用する際には、手数料のかかりにくい証券会社や商品を選んだり、分配金がもらえることに安心せず、運用がうまくできているか目論見書を定期的にチェックしたりするなど、気を付けて活用していただきたいと思います。

プラチナNISAの詳細はまだ決定していません。2026年度の開始に向けて、2025年中に税制大綱や法案で詳細が見えてくると思いますので、今後も注目です。