この記事でわかること

- 副業の確定申告は、基本的に所得(収入-経費)が20万円を超えたら必要になる

- 確定申告の必要がなくても、雑所得が1円でも発生したら市区町村に住民税の申告をする

- 副業は基本的に雑所得に分類される

- メルカリで家庭の不用品を販売する場合は確定申告しなくてよい

目次

- 副業はいくら稼いだら確定申告が必要なの?

- 副業の「20万円ルール」とは

- 確定申告しなくても住民税の申告は必要

- 副業の所得はどの所得?確定申告の種類は?

- 事業所得と雑所得

- 青色申告と白色申告

- 確定申告が必要か紛らわしいケース

- メルカリで家庭の不要品を販売した場合

- ハンドメイド品を販売した場合

- 専業主婦で収入が出た場合

- 確定申告すべきなのにしないとペナルティの恐れも

副業はいくら稼いだら確定申告が必要なの?

<副業の「20万円ルール」とは>

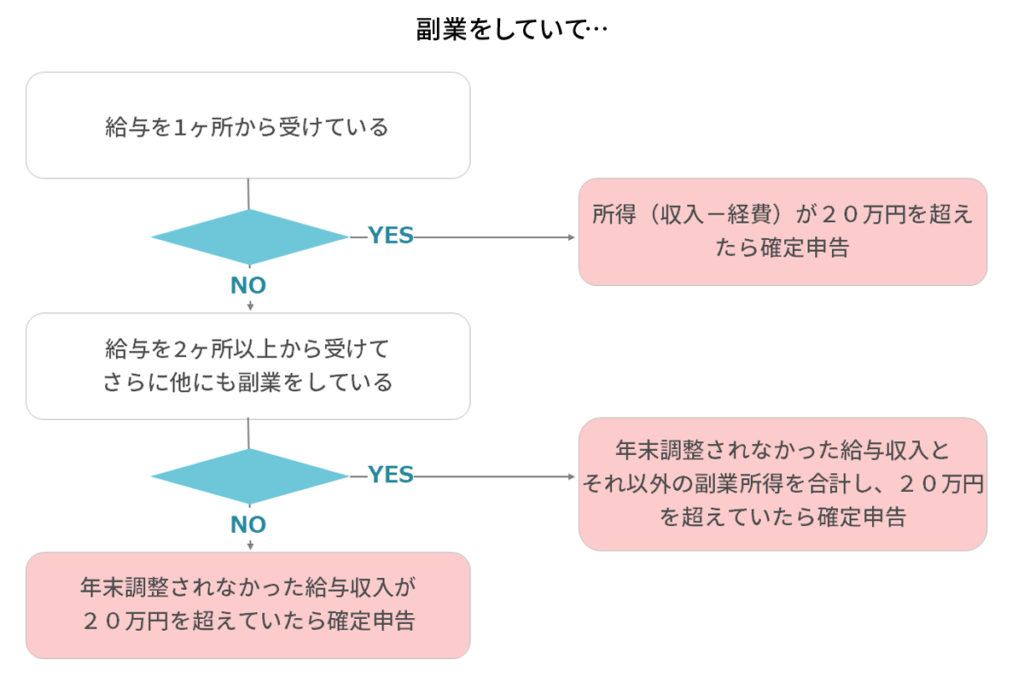

副業とは、本業以外で行う仕事のことです。会社員なら、勤務先の会社以外で仕事を行い、収入を得ている場合はすべて副業になります。個人事業主として仕事をするだけでなく、休日や勤務時間後に別の会社で働く場合も副業です。 では、副業でいくら稼ぐと確定申告が必要なのでしょうか?副業による所得が年間20万円を超えなければ確定申告は必要ない、といういわゆる「20万円ルール」を聞いたことがある人も多いかもしれません。ただし、給与を1ヶ所から受けているのか、それとも2ヶ所以上から受けているのかによってこの20万円の意味合いは異なります。 たとえば、給与を1ヶ所から受けていて、副業の所得金額が年間20万円を超えている場合は、確定申告が必要です。この時の20万円とは、収入ではなく「所得」ですので注意しましょう。所得とは、収入から経費を差し引いた金額です。 一方、給与を2ヶ所以上から受けている場合(副業でアルバイトをしているなど)は、年末調整されなかった給与収入が20万円を超えているなら、確定申告が必要です。この場合は、収入(支給金額)が20万円を超えるかどうかで判断します。給与を2ヶ所以上から受け、さらにそれ以外の副業をしている場合は、年末調整されなかった給与収入とそれ以外の副業所得を合計し、20万円を超えていれば確定申告が必要です。

<確定申告が必要なケース>

- 年間給与等の収入額が2,000万円を超えるもの

- 1ヶ所からの給与等を受けている者で、給与所得および退職所得以外の所得金額が20万円を超える者

- 2ヶ所以上から給与等を受けているもので一定の要件に該当する者

など

<確定申告しなくても住民税の申告は必要>

ただし、副業による所得税の確定申告が不要でも、医療費控除や初めての住宅ローン控除がある場合は、確定申告によって所得税の還付が受けられますので、忘れないようにしましょう。 さらに、所得税の確定申告は必要なくても、雑所得が1円でもある場合は市区町村に対して住民税の申告が必要です。所得税の場合、副業所得が20万円を超えない限り確定申告の義務はありませんが、住民税にはこのような措置はありません。所得税の確定申告をしないと、市区町村の役所が税務署から課税に必要な情報を得られなくなるため、別途、住民税の申告が必要となります。 ちなみに、インボイス制度の導入によって課税事業者になった場合は、副業の所得が20万円以下でも消費税の確定申告を行う必要があるため、こちらも注意しましょう。副業の所得はどの所得?確定申告の種類は?

<事業所得と雑所得>

確定申告をすべきかどうかだけでなく、「副業による所得は事業所得?それとも雑所得?」と迷う人も多いでしょう。副業の所得が20万円を超えた場合、基本的には、雑所得として確定申告します。ただし、収入を継続的・安定的に得ている場合は、事業所得となることもあります。 具体的には、以下のようなケースは事業所得に当てはまる可能性があります。<事業所得とみなされる可能性のあるケース>

- ある程度長い期間、継続して安定収入を得ている

- 相当な時間を割いて、日々継続して副業に取り組んでいる

- 安定収入を得られる可能性が高く、必要な設備などを備えている

- 副業について記帳と帳簿保存を行っている

<雑所得と扱われるケース>

- 収入金額が例年(3年程度の期間)年収300万円以下で、副業の収入がメインの収入の10%未満の場合

- 例年赤字が続いており、その状態を解消するための取り組みが行われていないなど、営利性が認められない場合

- 安定収入を得られる可能性が高く、必要な設備などを備えている

- 副業について記帳と帳簿保存を行っている

<青色申告と白色申告>

事業所得で確定申告するとなった場合、「青色申告にすべきか、白色申告にすべきか」という問題もあります。確定申告には青色申告と白色申告がありますが、そのうち青色申告ができるのは「不動産所得」「事業所得(事業、農業)」「山林所得」の3つの所得です。 青色申告には税法上のさまざまな特典があり、税務署に認められれば誰でもこの特典を受けられます。その中でも特に、「青色申告特別控除」は青色申告で受けられる代表的な特典で、事業所得などを計算する際、一定要件を満たせば最大65万円が控除されるというものです。 ただし、副業所得が雑所得や一時所得に当てはまる場合は、青色申告は利用できません。また、青色申告には「開業届」と「青色申告承認申請書」の提出が必要です。確定申告が必要か紛らわしいケース

最後に、確定申告が必要なのか紛らわしいケースをご紹介します。メルカリで家庭の不要品を販売した場合

ハンドメイド品を販売した場合

専業主婦で収入が出た場合

- 配偶者が配偶者控除を受けられなくなり、配偶者の税金が高くなる

- 本人が課税対象者になる